В частности, для банков.

В соответствии с п. 5 ст. 170 НК РФ банки имеют право включать в затраты, принимаемые к вычету при исчислении налога на прибыль, суммы налога, уплаченные поставщикам по приобретаемым товарам, работам, услугам.

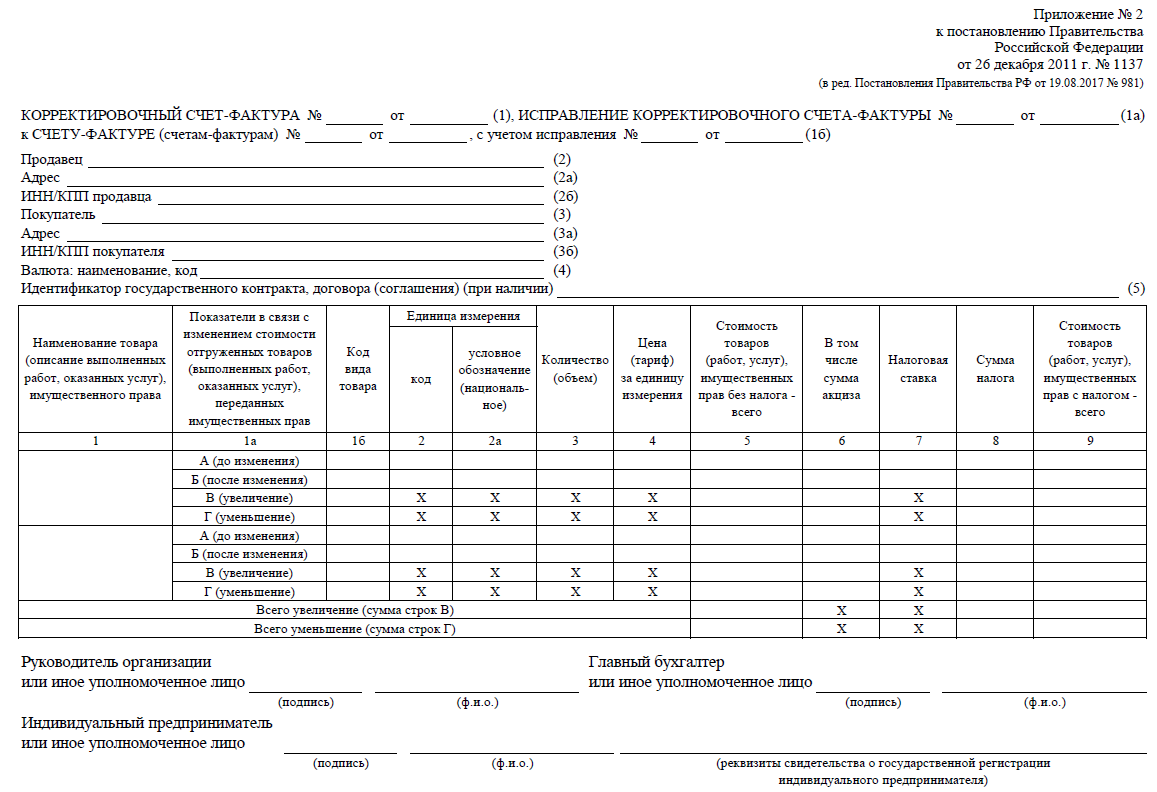

Согласно п. 1 ст. 169 НК РФ счёт-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров, работ, услуг, имущественных прав сумм НДС к вычету. Поэтому счёт-фактура является обязательным документом, служащим основанием для принятия сумм НДС к вычету, а не документом, подтверждающим понесённые расходы.

Счёт-фактура не относится к первичным учётным документам. (в постановлении АС Центрального округа от 15.05.2018 № Ф10-1314/2018 было указано, что представленные обществом по финансово-хозяйственным операциям первичные учётные документы, включая счета-фактуры, соответствуют требованиям налогового законодательства для применения налоговых вычетов по НДС).

Что делать?

Так, если услуги были оказаны в электронной форме, то это может быть акт об оказании услуг, отчёт исполнителя, переписка с контрагентом, в которой содержатся соответствующие сведения. (Постановление АС Западно-Сибирского округа от 05.05.2017 № Ф04-908/2017).

При приобретении товаров – товарный чек, товарные накладные, при выполнении работ или оказании услуг – акты.

Но, есть еще такой "зверь" как УПД (универсальный передаточный документ).

Он впервые был представлен широкой массе налогоплательщиков в совместном письме ФНС России от 21.10.2013 № ММВ-20-3/96@. УПД был официально согласован с Минфином России письмом от 07.10.2013 № 03-07-15/41644.

Начиная с 2013 года любой хозяйствующий субъект, не нарушая законодательство, может объединить информацию ранее обязательных для применения форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами с информацией счетов-фактур, выписываемых в целях исполнения законодательства по налогам и сборам.

Такое объединение при соблюдении требований Закона N 402-ФЗ и главы 21 НК РФ не может лишить хозяйствующего субъекта ни возможности учитывать оформленный факт хозяйственной жизни в целях бухгалтерского учета, ни возможности использовать право на налоговый вычет по НДС и возможности использовать право подтверждения затрат в целях исчисления налога на прибыль организаций (и других налогов).

Используя приведенные здесь принципы и основания, ФНС России предлагает к применению форму универсального передаточного документа (далее - УПД) на основе формы счета-фактуры.

Такой документ может одновременно служить целям и получения вычета по НДС, и подтверждения расхода в целях налогообложения прибыли.Что и подтвердили:

- Постановления АС Центрального округа от 23.08.2018 по делу № А14-17540/2017,

- АС Московского округа от 16.11.2016 по делу № А41-65117/2016,

- 17-го арбитражного апелляционного суда от 17.11.2016 № 17АП-14242/2016-АК.

Неприменение данной формы для оформления фактов хозяйственной жизни не может быть основанием для отказа в учете этих фактов хозяйственной жизни в целях налогообложения.